Los ingresos de las entidades financieras inscritas en la Superintendencia General de Entidades Financieras (Sugef) por comisiones de tarjetas de crédito crecieron en los últimos cuatro años a un ritmo del 12% por año, en promedio.

De acuerdo con información proporcionada por la Sugef, a solicitud de La Nación, en el 2018 los ingresos brutos de entidades como bancos, por este concepto, fueron de ¢199.000 millones, unos $343 millones.

Dicho monto representó, en ese año, 2,7% de los ingresos totales de las entidades y 6,15% de la producción del sector comercio (la cual refleja sus ventas), que estimó el Banco Central.

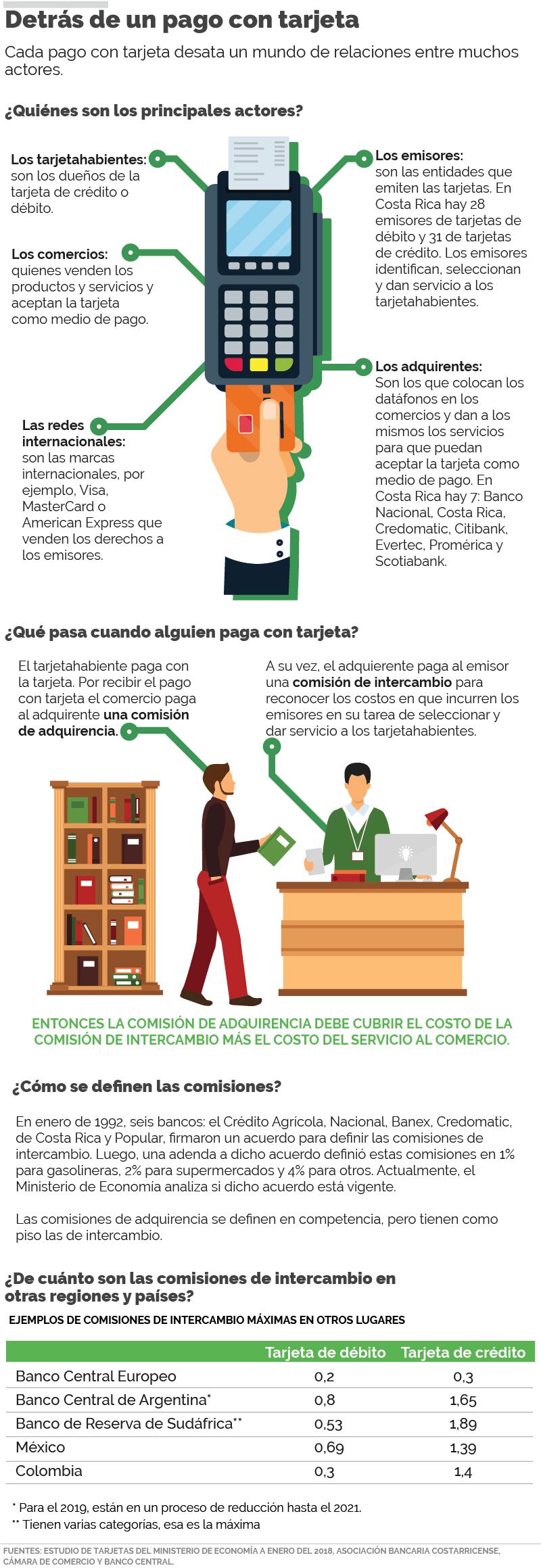

Hay dos tipos de comisiones: unas son las que los comercios pagan a las entidades financieras por el uso de los datáfonos y toda la red para aceptar pagos con tarjeta y que se denominan “de adquirencia”. A su vez, las entidades adquirentes pagan una comisión de intercambio a los emisores de las tarjetas que pasan por sus datáfonos, las cuales se llaman “de intercambio”.

|| w. s. / LA NACIÓN.

Dichas comisiones han desatado un debate entre comerciantes y banqueros. Los primeros aducen que son altas respecto a otros países y que están basadas en un acuerdo entre las entidades de 1992 y los segundos explican que dichas comisiones tienen altos costos asociados.

La Sugef realizó dos aclaraciones sobre la cifra: la primera que solo se consideran las entidades inscritas y que brindan el producto y la segunda, que las entidades financieras tienen una contraparte de gastos la cual es difícil de aislar, de manera que los ingresos por comisiones no significan que la totalidad se traduce en utilidades para las entidades financieras.

Bancos consultados que ofrecen el producto explicaron que los gastos asociados a estas comisiones son importantes.

“Los gastos asociados incluyen: costos de procesamiento con las marcas, costo de administración de la red adquirente, la planilla del proceso asociado, el pago de la comisión de intercambio al emisor de la tarjeta, el programa de lealtad y beneficios”, explicó Reinaldo Herrera, director de Finanzas del Banco Nacional.

Herrera añadió que dichos costos fluctúan pero, en promedio, representan el 70% de los ingresos que se obtienen.

“Para el banco adquirente, la comisión cobrada se consume casi en su totalidad por los gastos correspondientes al funcionamiento de la red de puntos de venta y de procesamiento”, comentó Federico Chavarría, subgerente de Negocios de Banco Promerica.

“El banco emisor, además de asumir el riesgo del no pago por parte del tarjetahabiente, es quien asume el costo financiero que conlleva el pagar al comercio al día siguiente de la transacción hasta el día en que recibe el pago del tarjetahabiente”, añadió Laura Moreno, vicepresidente de Relaciones Corporativas de BAC Credomatic.

Alonso Elizondo, director ejecutivo de la Cámara de Comercio, explicó que este es un costo también importante para los negocios.

Detalló que hay negocios que realizan el 93% de sus ventas con tarjeta, y si pagan un 4,5% de comisión, implica un 4,5% sobre los ingresos brutos, que se traduce entre el 15% y el 20% de la utilidades.

LEA MÁS: Red de comisiones encarece a comerciantes aceptar pagos con tarjeta

“Los beneficios que recibe el comercio al poder aceptar tarjetas de crédito o débito como medio de pago, es muy superior a los costos que representa. Y los beneficios aumentan si tomamos en cuenta de que el riesgo de no pago es 100% del banco”, opinó Moreno.

Moreno informó de que en el caso de BAC Credomatic, no tiene registro de aumentos en las comisiones de adquirencia.

Actualmente, en la Asamblea Legislativa se tramita un proyecto de ley, del diputado del Partido Acción Ciudadana, Welmer Ramos, que pretende darle al Banco Central y a la Comisión para Promover la Competencia del Ministerio de Economía, Industria y Comercio la potestad para que determinen las comisiones de intercambio y adquirencia.

Bancarización y nuevas leyes las impulsan

Los banqueros y Elizondo señalan principalmente dos factores que hacen que los ingresos por dichas comisiones crezcan año con año: uno es la mayor bancarización, tanto de las personas, que cada vez más tienen tarjetas, como de los comercios, que saben que requieren aceptar tarjeta para vender, y un segundo factor es la obligación que estableció la Ley para Mejorar la Lucha contra el Fraude Fiscal, publicada el 20 de diciembre del 2016 en La Gaceta, de aceptar medios electrónicos de pago.

Según el estudio Nivel de Bancarización y Capacidades Financieras de los Costarricenses, de la Asociación Bancaria Costarricense, el porcentaje de personas mayores de 18 años que tienen cuentas de ahorro o corrientes en el sistema financiero aumentó de 63% a 76%, entre los años 2015 y 2018.

Según el Padrón Único de Cuentas (PUC) que hizo el Banco Central, donde tienen registradas el 100% de las cuentas del país, a marzo del 2019, las personas de 10 años o más, con cuenta bancaria, alcanzan casi a 70% del total de personas en esa edad.

LEA MÁS: Porcentaje de personas con cuenta bancaria aumentó en los últimos tres años

Sobre la obligación legal, la Ley de Fortalecimiento de las Finanzas Públicas, publicada el 4 de diciembre del 2018 en La Gaceta, añadió, en el artículo 85 bis del título I, que negarse a aceptar estos medios electrónicos, como las tarjetas, tiene una multa de un salario base, la cual actualmente es de ¢446.200.

Para Elizondo los pequeños comerciantes han quedado atrapados entre pagar altas comisiones o afrontar una multa si no aceptan pagos electrónicos, de los cuales la tarjeta es el más usado.

El subgerente de negocios de Promérica comentó que el incremento en el uso de tarjetas es positivo para el fisco pues más información queda registrada, lo cual ayuda a aumentar la recaudación fiscal y la bancarización es positiva para el país porque hace que cada vez exista menos economía informal.

De acuerdo con Elizondo, el principio de la Ley de Fortalecimiento de incentivar a la gente a que tenga medios de pago alternativos es correcto, porque esto evita la elusión, evita defraudación al fisco, hay trazabilidad y hay control cruzado, entre otros beneficios.

“Pero, a la par de eso, al Ministerio de Hacienda le faltó la otra pata del banco, que era incentivar que el costo de esas comisiones fuera competitivo y eficiente a nivel mundial”, manifestó el representante de los comerciantes.