Las pensiones voluntarias siguen sin ser atractivas para los trabajadores, pues durante el último año se estancó el monto de dinero ahorrado.

La Superintendencia de Pensiones (Supén) detalló en el Informe de Coyuntura y Supervisión del Sector Pensiones, al 31 de diciembre anterior, que la cantidad de recursos administrados no creció el año pasado.

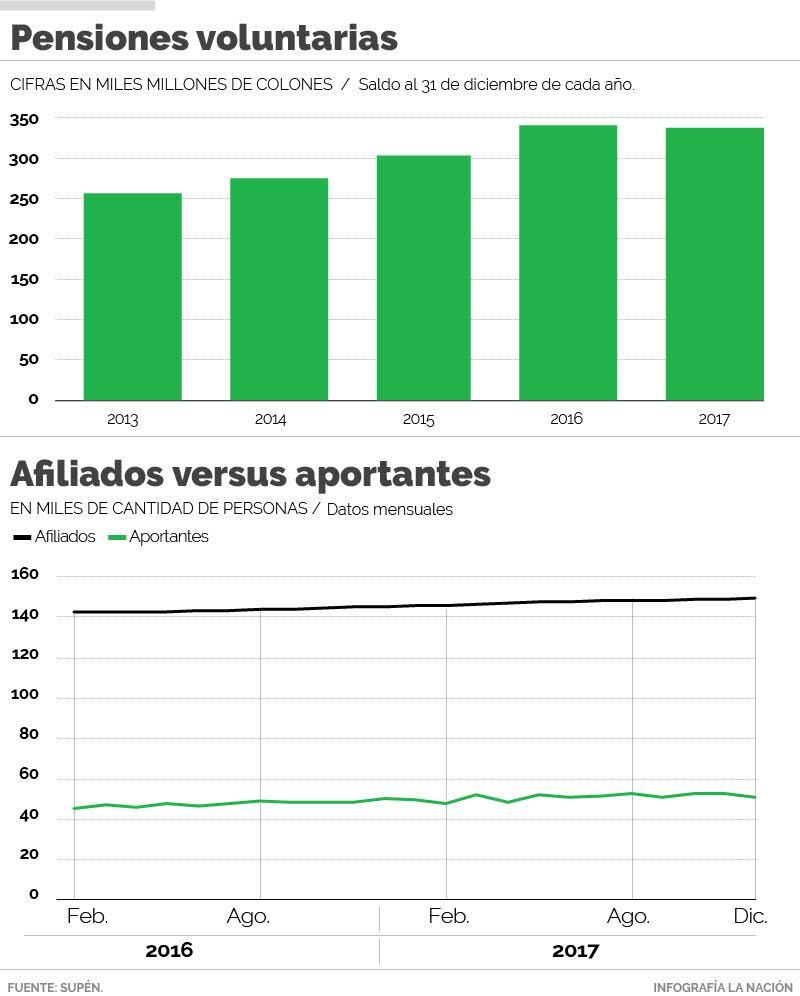

Los datos de la entidad muestran que, al cierre del 2017, hubo un saldo de ¢335.876 millones administrados por las operadoras de pensiones complementarias (OPC).

Dicho monto significa una reducción de 1,2% frente a los ¢340.043 millones de saldo de recursos a diciembre del 2016.

Es la primera vez, en los últimos cinco años, en que los recursos disminuyen principalmente por el retiro de fondos y baja en la rentabilidad de las inversiones.

La información de los fondos de pensiones voluntarios, en colones y dólares, incluye los contratos suscritos previo a la entrada en vigencia de la Ley de Protección al Trabajador, en el 2001, y los realizados después de dicha norma.

En ambos casos el trabajador puede realizar un retiro anticipado de su ahorro a los 57 años u optar por una pensión mensual una vez que llegue a la edad de jubilación.

Poco interés

La propia Supén resaltó que los planes voluntarios de pensiones no atraen a los trabajadores.

Los datos de la Superintendencia muestran que, el año pasado, se finalizó con 149.145 trabajadores con un plan voluntario, es decir 5,7% del total de trabajadores de la pensión obligatoria.

A diciembre anterior había 81.384 afiliados a pensiones voluntarias con opción de retirar su dinero; lo cual significó 1.300 personas menos comprado con diciembre del 2016.

En el caso de los planes sin opción de sacar los recursos, había 67.761 personas a diciembre del 2017, 5.400 trabajadores más frente al año previo, según datos de Supén.

LEA MÁS: Rendimientos de fondos de pensión cumplen 20 meses de tendencia a la baja

Pese a que creció el número de nuevos afiliados, las operadores complementarias consultadas por La Nación coincidieron en que la posibilidad de realizar el retiro del ahorro voluntario debilita el crecimiento de los recursos.

Marvin Rodríguez, gerente Popular Pensiones, recalcó que los fondos voluntarios ven disminuida la cantidad de afiliados cuando las persona alcanza la posiblidad de efectuar retiros anticipados.

"Los esfuerzos por lograr mayor cantidad de afiliados en los fondos voluntarios se ven frenados por el alto endeudamiento de la población, lo que disminuye las posibilidades de inversión y poca capacidad de ahorro”, enfatizó Rodríguez.

Para Hermes Alvarado, gerente de BN Vital, hace falta concientizar a los trabajadores de crear un ahorro adicional para acompañar la pensión básica y, a quienes lo hacen, de mantenerlo.

"Muchas personas optan por retirar los recursos acumulados en sus planes una vez cumplida esta condición, renunciando a la posibilidad de formar un ahorro que le sirva de pensión a largo plazo", afirmó Alvarado.

Otra de las razones de la menor acumulación de ahorro individual es que, durante el año pasado, solo una tercera parte de las 149.145 personas afiliadas a un plan voluntario hizo aportes mensuales a su pensión.

Asimismo, en el último trimestre del 2017, la cantidad de personas que depositaron dinero a su ahorro voluntaria se redujo en 2.000 personas para cerrar el año en 50.878 aportantes.

Por otra parte, los fondos voluntarios, al igual que el régimen obligatorio de pensiones complementarias (ROP), tuvieron una baja en la rentabilidad en el 2017.

La desaceleración de la rentabilidad se originó, fundamentalmente, como resultado del aumento de las tasas de interés en colones y dólares durante el último año.

Por ejemplo, el fondo voluntario en colones tuvo, en diciembre pasado, un rango de rentabilidad real anual de 5,22% a 6,21%; frente al 5,53% y 6,53% de diciembre del 2016.

Afiliado asumiría costo de nuevos impuestos

Los trabajadores afiliados a una pensión obligatorio complementaria y a un plan voluntario serían quienes asumirían el costo de posibles nuevos impuestos a dichos regímenes.

Las operadoras de pensiones complementarias (OPC), administradoras de los fondos de ahorro individual, coincidieron en que la propuesta de ley, tal como está ahora, genera inestabilidad jurídica y desestimulan los planes de ahorro individuales.

La reforma planteada en el Congreso gravaría con un impuesto del 15% a las pensiones complementarias y voluntarias.

Además que se cobraría un 4% del impuesto sobre el valor agregado (IVA) por las comisiones de administración a las OPC.

Héctor Maggi, gerente de la OPC de la Caja Costarricense de Seguro Social (CCSS), enfatizó que un nuevo impuesto, ya sea por renta o IVA, afectará la capacidad del trabajador de acumular más recursos en el tiempo.

LEA MÁS: Gobierno pretende cobrar impuesto del 15% a pensiones complementarias y voluntarias

"En cuanto al 4% del IVA (...) le estaría gravando el servicio recibido por el afiliado, al final se le incrementaría la comisión por administración en el mismo porcentaje del IVA", enfatizó Maggi.

Para Marvin Rodríguez, gerente de Popular Pensiones, la posibilidad de gravar los fondos complementarios tergiversan el de la Ley de Protección al Trabajador de crear fondos de apoyo a la pensión básica, como la de Invalidez, Vejez y Muerte (IVM).

“No es aceptable que a estas alturas se venga a tratar de ponerle un impuesto a los fondos”, enfatizó Rodríguez.

Aunque el Ministerio de Hacienda negó que se vaya a gravar las pensiones complementarias, las OPC consideran la propuesta ambigua

"Gravar con un impuesto el ahorro previsional para una pensión voluntaria es incongruente con el espíritu de la Ley de Protección al Trabajador, la cual no solo creó beneficios fiscales, si no que incorporó exenciones en cargas sociales, como una forma clara de incentivar este tipo de ahorro", afirmó Hermes Navarro, gerente de BN Vital.