Todas las inversiones financieras efectuadas a partir del 1. ° de julio tienen un nuevo tratamiento impositivo sobre los intereses.

Sin embargo, no existe una sola regla y la tarifa del impuesto sobre la renta que se paga está determinada por el tipo de instrumento y la institución financiera u organización donde se suscriba.

Así se establece en las nuevas reglas de la Ley de Fortalecimiento de las Finanzas Públicas aprobada en la Asamblea Legislativa, en diciembre del 2018.

El principal cambio en el tratamiento de los intereses financieros es que la tarifa de renta pasó del 8% al 15%, con variadas excepciones.

Asimismo, todos los instrumentos de inversión suscritos antes de julio de este año, mantendrán el tratamiento impositivo al momento de contratar el servicio.

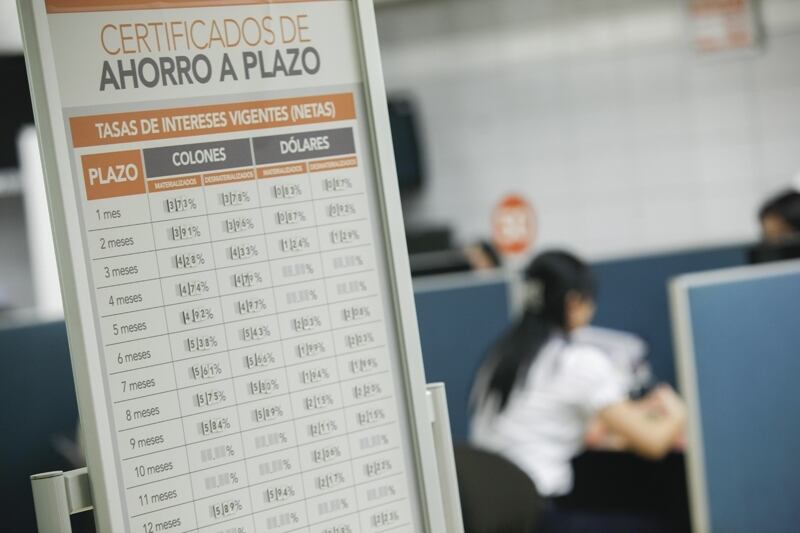

En el caso de los certificados de inversión a plazo emitidos por los bancos comerciales, el tributo sobre los intereses generados por las inversiones de los clientes es, ahora, del 15% en vez del 8%.

Si se trata de inversiones en las cooperativas de ahorro y crédito, las mutuales y el Banco Popular, antes estaban exentas, pero ya no.

LEA MÁS: Director de Tributación explica cómo se implementará el IVA y los cambios en renta

En el caso del Popular, la tarifa inicia en el 7% sobre los intereses generados, en moneda nacional, durante ese año y subirá un punto porcentual anualmente hasta llegar al 15% (en el 2027).

Mientras que en las cooperativas y las mutuales la tarifa quedó en el 7%.

“Este impuesto no aplica a los planes de ahorro a la vista, aportes mensuales de capital social, o aportes de ahorro obrero y patronal para la cesantía”, detalló Elizabeth Morales, subgerenta de Coopecaja.

Ahorros a plazo y programados

En los ahorros a plazo o programados de las cooperativas y asociaciones solidaristas se tributa 8% sobre los rendimientos de las inversiones. Anteriormente, en ninguno de estos casos se pagaba renta.

En el Popular, que estaba exento, se aplica la tasa escalonada la cual inicia en el 7%, para el 2019, y sube un punto adicional, cada año, hasta alcanzar el 15%.

En los bancos públicos y privados el porcentaje sube a 15%, desde el 8% vigente antes de la reforma fiscal.

Fabio Salas, director de Impuestos y Legal de Deloitte, explicó que el pago del tributo se hace en el momento que vence la inversión.

LEA MÁS: Intereses de certificados adquiridos antes de julio mantendrán 8% de impuesto hasta el vencimiento

“La retención la realiza la institución financiera que administra la inversión. El momento en que se realiza puede variar dependiente del tipo de inversión, pero en términos generales, dicha retención se practica en el momento en que la institución financiera entrega los rendimientos al inversionista”, destacó el especialista.

Inversiones bursátiles

Para los títulos valores, el principal cambió será el incremento de la tarifa de renta del 8% al 15% sobre los rendimientos generados por las inversiones.

“Hay que recordar que aplica para títulos adquiridos a partir del 1. ° de julio, para los adquiridos en una fecha anterior se mantiene la tarifa del 8%”, explicó Freddy Quesada, gerente general de INS Valores.

Quesada añadió que los puestos de bolsa, como administradores de las inversiones, no efectúan el cobro del impuesto sino que será el emisor del título cuando paga la ganancia al inversionista.

En el caso de los fondos de inversión, el tributo también pasa del 8% al 15% cuando ocurre la ganancia.

“En la venta de inmuebles, sobre la eventual ganancia de capital, la tarifa pasó de un 5% a un 15%. Igual sucede con los títulos de las carteras en caso de venta antes de su vencimiento”, destacó Pablo Montes de Oca, gerente general de BN Fondos.

Luis Diego Jara, gerente de Popular SAFI, detalló que ya los intereses que percibirá el fondo de inversión llegan al inversionistas con una disminución cuando el emisor retiene el monto de la ganancia generada.

Aunado al incremento de la tarifa impositiva, los clientes de los puestos de bolsa y las sociedades administradoras de fondos de inversión deben pagar el impuesto sobre el valor agregado (IVA) por los servicios de gestión de inversiones o por la participación en fondos.

“Desde el punto de vista del puesto de bolsa el costo de los servicios se mantiene; sin embargo, el IVA va a significar una erogación extra para el inversionista, al pagar un impuesto sobre los servicios bursátiles, el inversionista deberá cancelar un 13% adicional sobre las comisiones”, explicó Mónica Ulate, gerenta general de Popular Valores.

Solidaristas

La reforma tributaria también incluyó un nuevo tratamiento impositivo para los excedentes generados por las asociaciones solidaristas, los cuales se distribuyen entre los asociados al cierre de cada año fiscal.

Previo a la aprobación de la ley, cada solidarista retenía 5% a los excedentes de cada miembro de la organización.

Sin embargo, ahora se estableció un cobro escalonado. Un 5% hasta ¢431.000; 7% sobre el exceso ¢431.000 hasta ¢862.000 y 10% sobre el exceso de ¢862.000.

Carlos Vargas, director de Tributación, recalcó que el cobro del impuesto se aplicará según la distribución impositiva dictada en la ley. Pese a que el beneficio generado por las solidaristas es por todo un año y la norma legal aplica desde el 1. ° de julio.