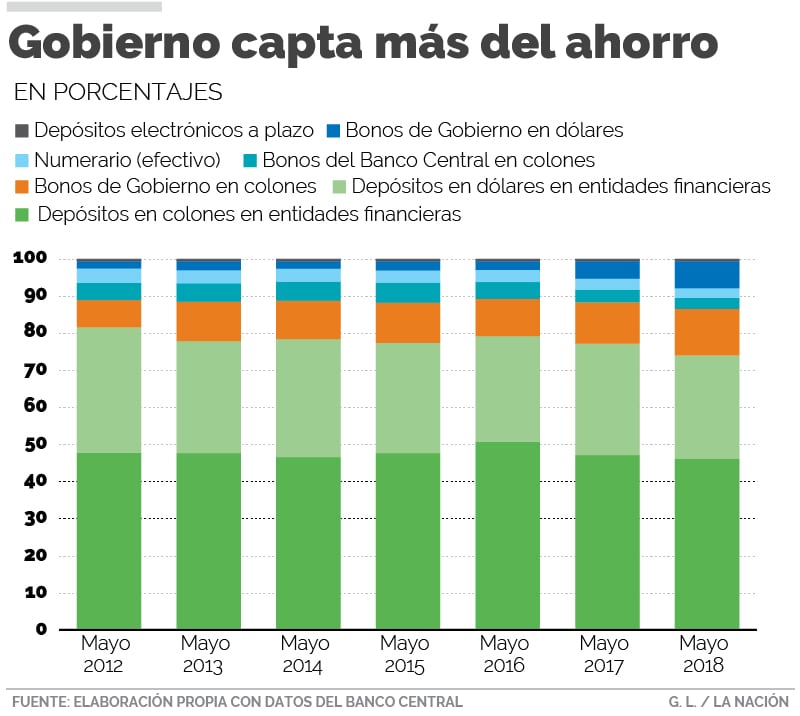

El Gobierno se lleva una parte cada vez mayor del ahorro del público para financiar su persistente déficit fiscal, que es el exceso de gastos sobre ingresos que provienen, principalmente, de impuestos.

El Ministerio de Hacienda pasó de absorber 10% de los recursos disponibles, en el 2012, a 20% en el 2018.

En monto absoluto, los ahorros que se llevó el Gobierno se duplicaron entre mayo del 2016, cuando alcanzó los ¢2,6 billones, y mayo del 2018, cuando sumó ¢5,1 billones.

Los datos provienen de los resultados de la riqueza financiera que publica el Banco Central, los cuales muestran las distintas formas en las cuales las personas mantienen su dinero; incluye el efectivo, depósitos en las entidades financieras, en los instrumentos del Banco Central y en bonos del Gobierno.

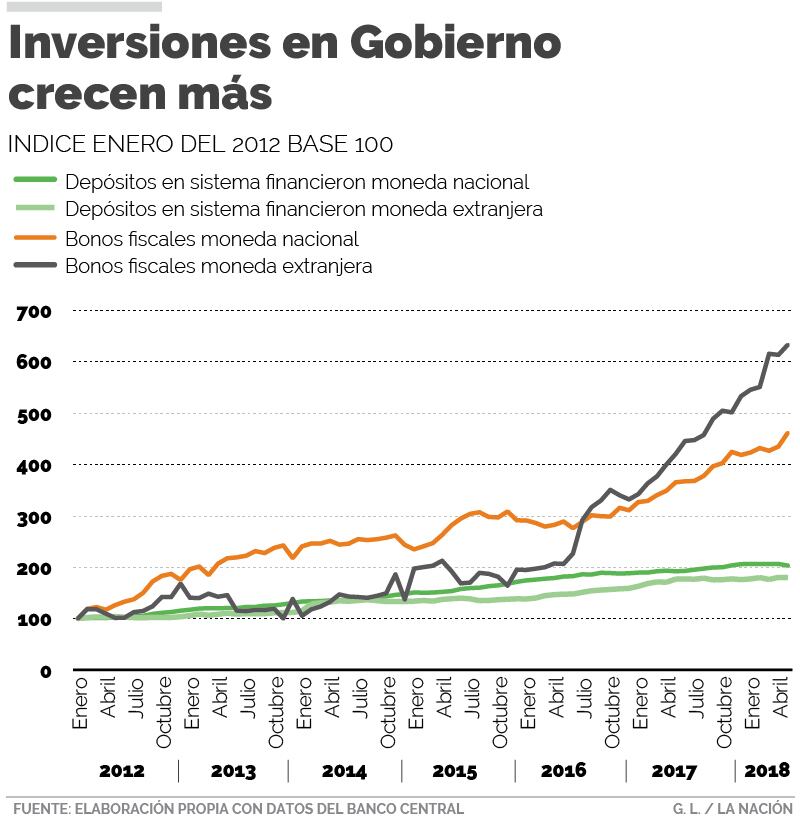

El Gobierno afronta desde el 2010 un persistente déficit fiscal el cual debe financiar con recursos internos y externos. Del 2010 al 2015, el país realizó colocaciones en el exterior, pero a partir del 2016 debe conseguir los recursos en el mercado interno.

Cuando se da este tipo de situación generalmente los bancos, que también demandan recursos para prestar, compiten con el Gobierno y las tasas de interés suben.

No obstante, en esta ocasión, como hay poca demanda de crédito, los bancos no requieren aumentar en gran medida sus captaciones y le dan dado el espacio al Gobierno para captar sin presionar las tasas de interés, según señalaron banqueros consultados por La Nación.

El financiamiento bancario al sector privado pasó de un aumento interanual del 13%, en febrero del 2017, al 6%, en el mismo mes del 2018.

LEA MÁS: Cuatro grandes sectores económicos frenan su demanda de crédito

“Uno ve que la liquidez, en general, en el sistema, es abundante, lo que pasa es que los bancos están presionando muy poco por esa liquidez porque la demanda de crédito está tan rala que no estamos ocupando captaciones importantes”, comentó Bernardo Alfaro, subgerente de Riesgo y Crédito del Banco Nacional, quien asumirá, a partir del 18 de junio, el máximo cargo en la Superintendencia General de Entidades Financieras.

“No hay una percepción de que esté costando más traer ahorrantes porque si bien el crecimiento del pasivo (obligaciones con el público) ha sido menor, también lo es el de colocación de crédito", añadió Juan Carlos Corrales, gerente del Banco Nacional.

"De momento, los bancos no han tenido que ajustar al alza sus tasas de captación y más bien lo contrario, las han ajustado levemente a la baja en colones”, dijo Corrales.

Esta coyuntura beneficia a los deudores del sistema financiero. En el caso de los créditos en colones, por ejemplo, muchas operaciones están indexadas a la tasa básica pasiva, indicador que refleja el costo de captación de bancos, financieras y cooperativas.

Por su parte, Maurilio Aguilar, director de Riesgo Corporativo del Banco Popular y de Desarrollo Comunal, comentó que actualmente se presenta una fase recesiva en el ciclo crediticio, explicada básicamente por una situación de expectativas y menor crecimiento económico, aunado al mayor nivel de endeudamiento de las familias.

“No obstante, en el caso del Banco Popular la cartera de crédito creció en ¢16.000 millones en los primeros cuatro meses del año”, señaló el director del Banco Popular.

Por su parte, Hairo Rodríguez, gerente general de Banco Cathay, confirmó que sienten la demanda de recursos por parte del Ministerio de Hacienda.

“Efectivamente, existe una marcada aceleración en la demanda de recursos por parte de Hacienda (…) Indudablemente si esos recursos no estuviesen en Hacienda, estarían en los bancos esperando por ser colocados”, comentó Rodríguez.

Rodríguez aclaró que pese a esta presión, la banca cuenta en la actualidad con la liquidez suficiente para atender la demanda de crédito.