El Ministerio de Hacienda logró vender ¢364.257 millones en bonos de deuda interna, entre instrumentos en colones y dólares, después de elevar las tasas de interés ofrecidas a los inversionistas, durante una subasta de valores realizada este lunes 1. ° de agosto.

La entidad confirmó que esta fue una de las mayores colocaciones de bonos efectuada en el presente año, pero se logró después de elevar los rendimientos hasta en 3,2 puntos porcentuales (p. p.) para los instrumentos en colones, y en 1,5 p. p. para los de dólares, entre enero y agosto de manera acumulada, informó la entidad, en un comunicado de prensa.

La institución argumentó que el ajuste es reflejo del incremento en la tasa de política monetaria (TPM), del Banco Central, que pasó de 1,25%, en enero pasado, a 7,50% a finales de julio.

LEA MÁS: Recorra la ruta de los eurobonos: Gobierno de Costa Rica entra en una carrera contra el tiempo

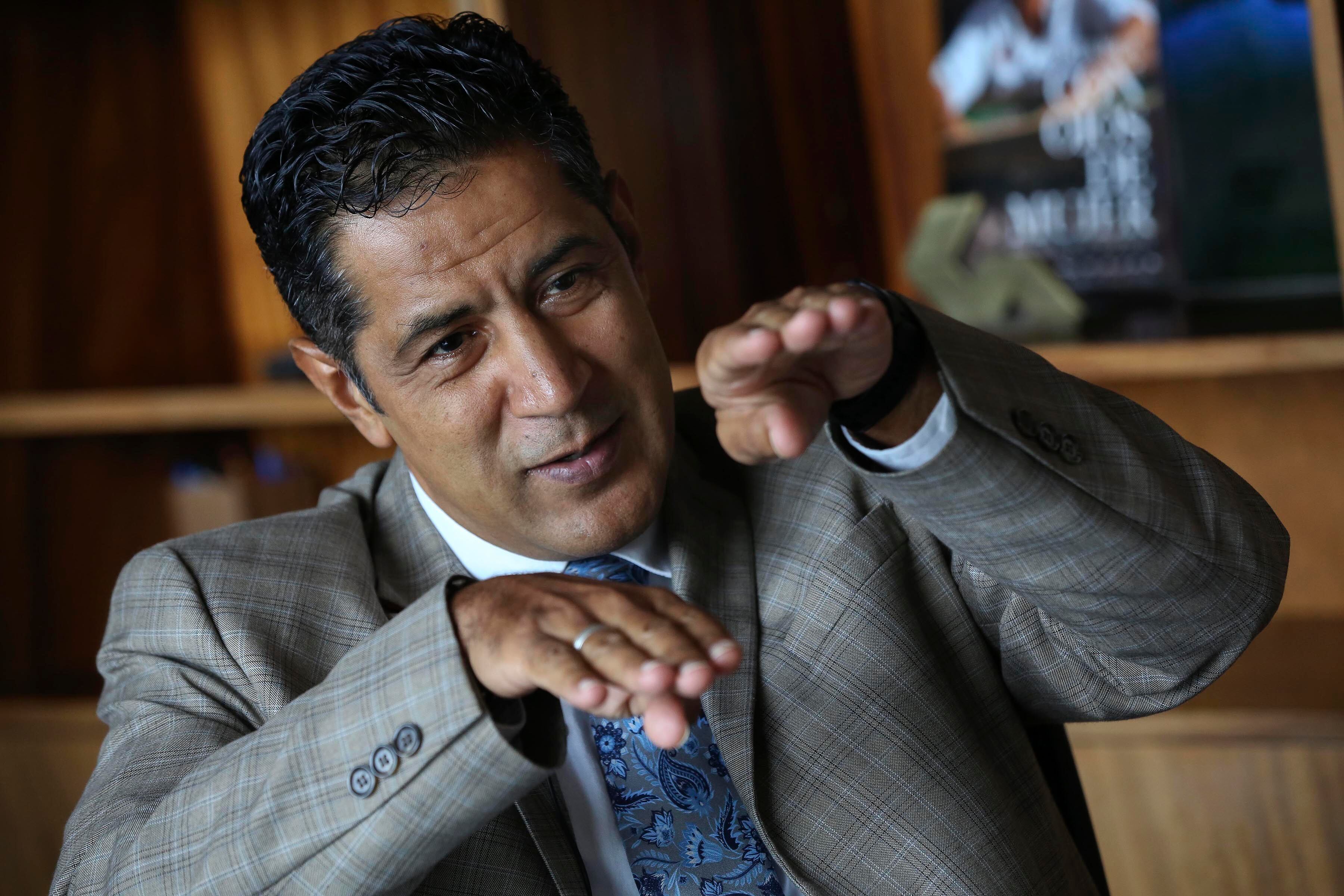

Nogui Acosta, jerarca de Hacienda, argumentó que de no darse la autorización, por parte del Congreso, para emitir eurobonos en el mercado internacional, “la presión sobre los títulos del Gobierno en el mercado interno será mayor, por lo que la tendencia al alza podría mantenerse en los próximos meses”.

“El país está urgido de la aprobación de este proyecto de ley por parte de la Asamblea Legislativa, para evitar la presión sobre los títulos de Gobierno en el mercado interno en el corto y mediano plazo y, sobre todo, el aumento en las tasas de interés de los créditos que tienen los costarricenses por vivienda, vehículos y otras necesidades primarias”, dijo el jerarca.

Acosta aseguró que cada día de atraso, en la aprobación del proyecto de ley, el país pierde la oportunidad de acceder a recursos externos en condiciones más favorables para cambiar deuda cara por deuda barata.

Instrumentos emitidos

En la subasta efectuada por la Tesorería Nacional, durante este lunes, se ofrecieron a los inversionistas títulos de tasa fija con vencimiento entre el 2027 y el 2035, tanto en moneda nacional como en dólares.

En colones se colocaron, en total, ¢191.845 millones. A un título al 2035 se le asignaron ¢179.171 millones a un rendimiento del 10%, lo cual implicó un alza de 1,6 p. p., frente a un bono en condiciones similares de plazo.

LEA MÁS: Reducida venta de bonos pone a Hacienda en apuros con pagos de próximos meses

Al 2027 fueron ¢500 millones a un rendimiento de 8,45%, es decir, 2,14 puntos más. Mientras que a un instrumento con vencimiento en el 2023 se asignaron otros ¢500 millones a una tasa de 7,11%, o sea, 0,80 p. p., informó Hacienda.

En dólares, la Tesorería colocó $255 millones a una emisión al 2034. El rendimiento fue de 7,65% lo que implicó un incremento de 0,60 puntos frente, según las estimaciones de la Tesorería.

Por último, a un título al 2027 se asignó $120.000 a una tasa de interés de 6,08%. En este caso, el porcentaje pactado no implicó un ajuste frente a instrumentos en condiciones similares.