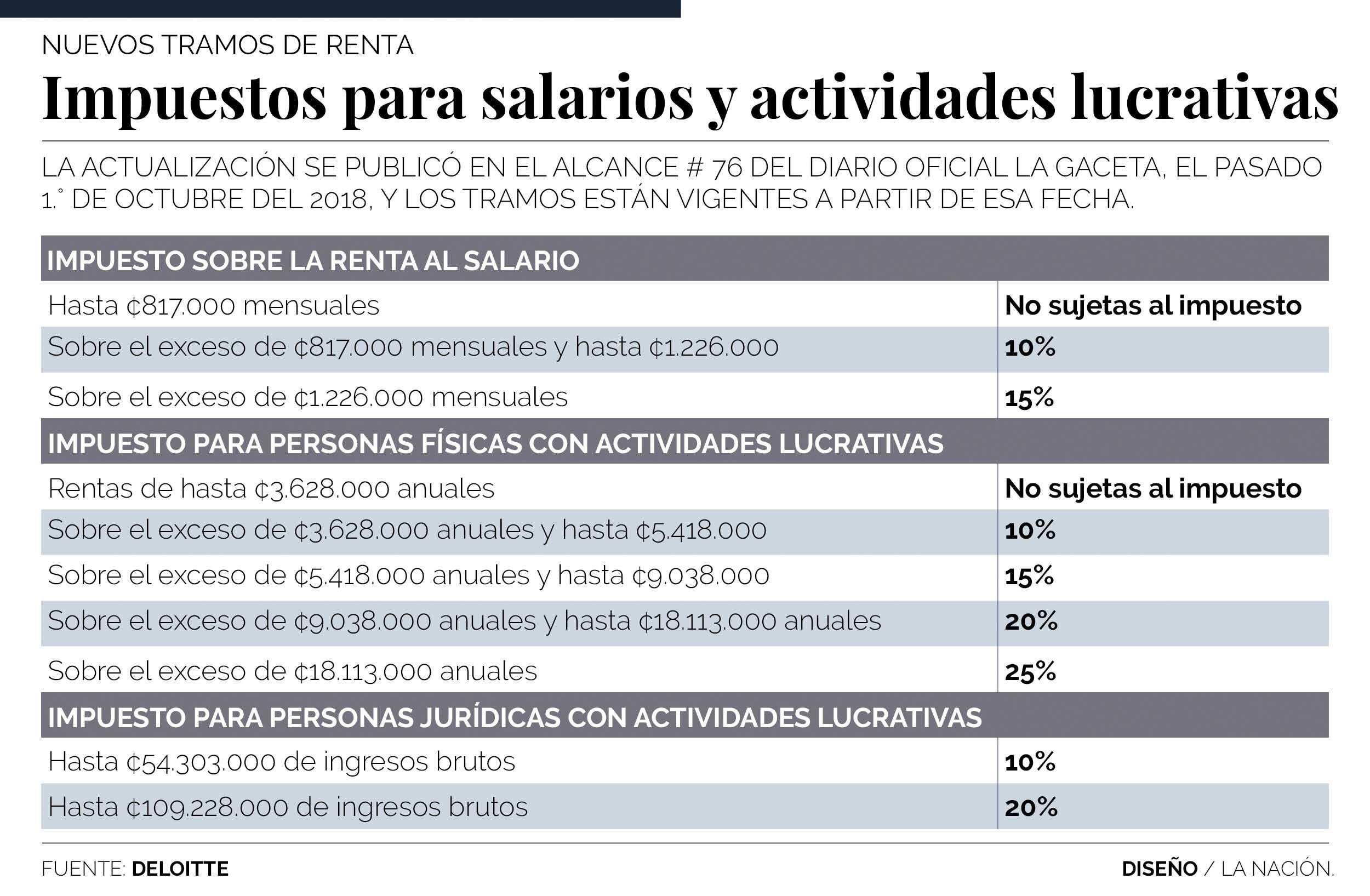

Los salarios menores a ¢817.000 están exentos del impuesto sobre la renta desde este 1.° de octubre, según el ajuste en los tramos que realizó la Dirección General de Tributación y que publicó en el alcance número 176 de La Gaceta, el lunes pasado.

Sobre el exceso de ¢817.000 mensuales y hasta ¢1.226.000, el tributo será de un 10%, y sobre lo que sobrepase ese monto, el gravamen será del 15%.

De esta forma, una persona que recibe al mes ¢1.227.000, debe hacer su cálculo así: por los primeros ¢817.000 no paga tributo; por la diferencia entre ¢817.000 y ¢1.226.000 (¢409.000), aporta un 10% (¢40.900), y sobre el exceso de ¢1.226.000 y ¢1.227.000, que son ¢1.000, cancela un 15%; es decir, ¢150. En total, pagaría ¢41.050.

Hasta el 30 de setiembre de este año, los salarios hasta ¢799.000 estaban exonerados; sobre el exceso de ¢799.000 y hasta ¢1.199.000, el tributo era del 10%, y sobre el exceso de ¢1.199.000, de un 15%.

Con el ajuste las personas que ganan por encima de ¢799.000 recibirán un poco más de salario debido al alza en los tramos.

Cada año, la Dirección General de Tributación realiza este ajuste, con base en la variación del índice de precios al consumidor, debido a que si no se hiciera los trabajadores pagarían cada año más del tributo. Este año el cambio fue de 2,24%.

Se supone que en ese periodo los trabajadores también registraron un incremento en su salario entonces se compensa y al final terminan pagando un monto similar.

Si una persona recibió un aumento salarial en ese periodo mayor al incremento en el tramo entonces terminaría pagando más del tributo.

Los créditos fiscales –es decir, los rebajos que se hacen como ayuda por tener hijos o por el cónyuge– también registraron un leve ajuste.

Hasta el 30 de setiembre uno de los cónyuges puede solicitar una reducción de ¢1.500 por cada hijo y a partir del 1°. de octubre será de ¢1.530. Por su parte, por el cónyuge la reducción pasa de ¢2.240 a ¢2.290.

También se actualizaron los tramos para personas jurídicas y físicas con actividades lucrativas para el periodo fiscal 2018.

En el caso de las personas con actividades lucrativas no tendrán que pagar impuesto de renta quienes tengan ingresos anuales de hasta ¢3.628.000.

Quienes reporten ingresos sobre el exceso de ¢3.628.000 hasta ¢5.418.000 tributarán el 10%.

Sobre el exceso de ¢5.418.000 anuales y hasta ¢9.038.000 el impuesto será del 15%.

En el caso del exceso de ¢9.038.000 anuales y hasta ¢18.113.000 anuales se tributará el 20%.

Por último, los profesionales liberales pagarán 25% de renta sobre el exceso de ¢18.113.000 de ingresos anuales.

Por su parte, las empresas con actividades lucrativas que reporten ingresos brutos de hasta ¢54.303.000 deben pagar 10% de renta.

Mientras que las que las compañías con ingresos brutos de hasta ¢109.228.000, tributan 20% de renta.

Nota del editor: El título de esta información fue cambiado a las 3:00 p. m. debido a que los salarios de ¢817.000 exactos también están incluidos en el tramo exento.